Если вы купили квартиру, при определенных условиях государство готово вернуть вам часть потраченных средств.

Что такое вычет?

Налоговый вычет — возможность вернуть ранее уплаченный подоходный налог. Если вы работаете официально, работодатель переводит каждый месяц в бюджет налог на доходы физического лица. Налог составляет 13%.

Вычет можно получить за покупку жилья, за лечение, за учебу или за благотворительность.

Также кроме возврата подоходного налога при покупке квартиры есть возврат при продаже. Это разные вычеты, не стоит их путать. Они не заменяют и не отменяют друг друга.

Когда возникает право на вычет за квартиру?

Чтобы получить право на вычет необходимы некоторые условия:

Квартира должна находится в РФ.

Вы должны быть налоговым резидентом РФ.

Нужно находится на территории России не менее 183 календарных дней.

Вы заплатили за квартиру и можете подтвердить факт оплаты.

Оплата — обязательное условие. Сумма вычета зависит от фактических расходов. Если квартира была подарена, унаследована или куплена с использованием военной ипотеки, вычет получить не получится.

У вас есть правоустанавливающие документы.

Для вторичного жилья подтвердить право собственности можно выпиской из ЕГРН.

Для новостроек это может быть акт приемки-передачи квартиры. ДДУ не подойдет, придется дождаться, когда квартиру сдадут. С 1 января 2022 года действуют новые правила — право на вычет возникает после подписания передаточного акта, но обратится за вычетом можно только после регистрации в ЕГРН.

Продавец квартиры не был вам близким родственником.

Купить квартиру у отца или брата можно, но вычет по такой сделке получить не выйдет. Даже если вы честно отдали деньги за квартиру.

Скрыть покупку квартиры у родственников не получится. Налоговая легко сможет проверить родство.

Вы не использовали право на вычет ранее.

Право на имущественный вычет дается человеку один раз на всю жизнь. Если вы ранее уже получали имущественный вычет, получить еще один не выйдет.

Список документов для оформления вычета за квартиру

Список документов для получения вычета:

- Выписка из ЕГРН

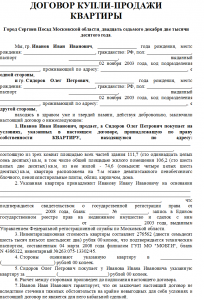

- Договор купли-продажи

- Акт приема-передачи квартиры

- Платежные документы. Это могут быть банковские выписки о перечисление денег, расписка от продавца или квитанции.

- Справка о доходах и суммах налога физического лица. Справку можно получить в бухгалтерии или скачать в личном кабинете на сайте налоговой.

- Заявление о распределении вычета между супругами, если купили квартиру в браке.

Все документы нужно предоставить в копиях. Налоговая самостоятельно проверит их по своим базам. Если возникнут какие-то вопросы, вас могут попросить предоставить оригиналы. Но такое случается крайне редко.

Подтверждение расходов

Чтобы получить вычет нужно подтвердить, что вы действительно потратили деньги на покупку квартиры.

За покупку квартиры не дают кассовых чеков, поэтому придется собрать подходящие документы. В налоговом кодексе есть описание нескольких вариантов подтверждения расходов: расписка, квитанция, банковские платежки.

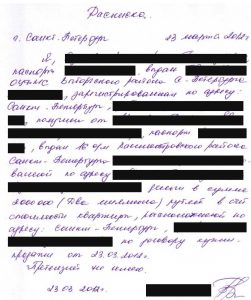

Расписка. Расходы можно подтвердить распиской. Расписку не обязательно заверять у нотариуса. Главное условие, чтобы в ней были все данные о квартире, о продавце, сумма и дата передачи денег и подпись.

Расписка должна быть написана от руки. Если кто-то предлагает вам расписку напечатанную на компьютере, лучше отказаться и попросить продавца написать ее лично.

Договор купли-продажи. Подтвердить расходы также можно договором, но только если в нем есть пункт, что продавец получил деньги. Договор должен быть заверен у нотариуса. Расписку в этом случае предъявлять не нужно. Главное, чтобы в нем было указано, что расчеты за квартиру произведены полностью, покупатель передал, а продавец получил всю сумму.

Но надежнее брать с продавца расписку. В случае споров суд посчитает, что упоминание расчетов в договоре не подтверждает факт оплаты. И продавец может потребовать квартиру назад.

Банковские документы. Подтвердить оплату можно через банковские документы. Подойдут квитанции и выписки по счету.

Сколько раз можно получить вычет?

Имущественный вычет можно получить только один раз в жизни и только 260 тысяч рублей без учета процентов по ипотеке.

Если квартира стоила меньше 2 млн рублей, можно вернуть 13% от фактической суммы затрат. Если квартира стоит больше 2 млн рублей, вычет будет равен максимальной сумме в 2 млн рублей, а налог к возврату составит 260 тысяч рублей.

Остаток вычета можно переносить на другие объекты. Но делать так можно можно только на вычет при покупке квартиры. С процентами по ипотеке так не выйдет. Этот вычет дают только на один объект.

Как получить вычет за квартиру

Чтобы получить имущественный вычет, подайте в налоговую декларацию 3-НДФЛ или направьте уведомление о праве на вычет вашему работодателю.

Вычет по декларации 3-НДФЛ. В следующем году после покупки квартиры нужно подать декларацию в налоговую. Форма декларации может меняться, в ней могут быть другие строки, коды и даже структура расходов. Формально неправильная форма 3-НДФЛ не повод отказывать в вычете, но лучше за этим следить.

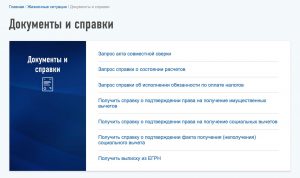

Правильную форму декларации можно найти на сайте налоговой nalog.ru. Документы можно отправить через личный кабинет налогоплательщика. После оформления заявки на вычет, налоговая будет проверять декларацию до 3 месяцев, а потом перечислит деньги на счёт.

Декларацию нельзя подать в том же году, когда купили квартиру, только в следующих периодах. Например, если вы купили квартиру в 2022 году, получить вычет получится только в 2023 году.

Оформить вычет у работодателя. Чтобы не ждать год и вернуть уплаченный налог сразу, можно не платить налог и получать прибавку к зарплате. Для этого достаточно подать в налоговую заявление.

Форма заявления есть в личном кабинете на сайте налоговой. В течение месяца налоговая выдаст вам уведомление. После того как вы передадите его своему работодателю, вы перестанете платить налог 13%.

Запомнить

Чтобы получить вычет за покупку квартиры нужно:

- Проверить все условия для вычета. Получить налоговый вычет можно только при соблюдении всех требований.

- Выбрать способ получения вычета: в налоговой или у работодателя.

- Подготовить документы

- Заполнить декларацию 3-НДФЛ или заявление для уведомления.

- Отправить документы в налоговую: лично, почтой или через личный кабинет налогоплательщика.

- Ждать денег на счет или забрать уведомление и отнести его на работу.

- Следить за остатком вычета, чтобы в следующем году забрать еще часть НДФЛ.